Nuo didžiausio visų laikų bankroto, supurčiusio pasaulio finansų sistemą, praėjo metai. Nors vyriausybės žada labiau kontroliuoti bankininkus, istorija liudija, kad sveikas protas pelno troškimo neįveikia.

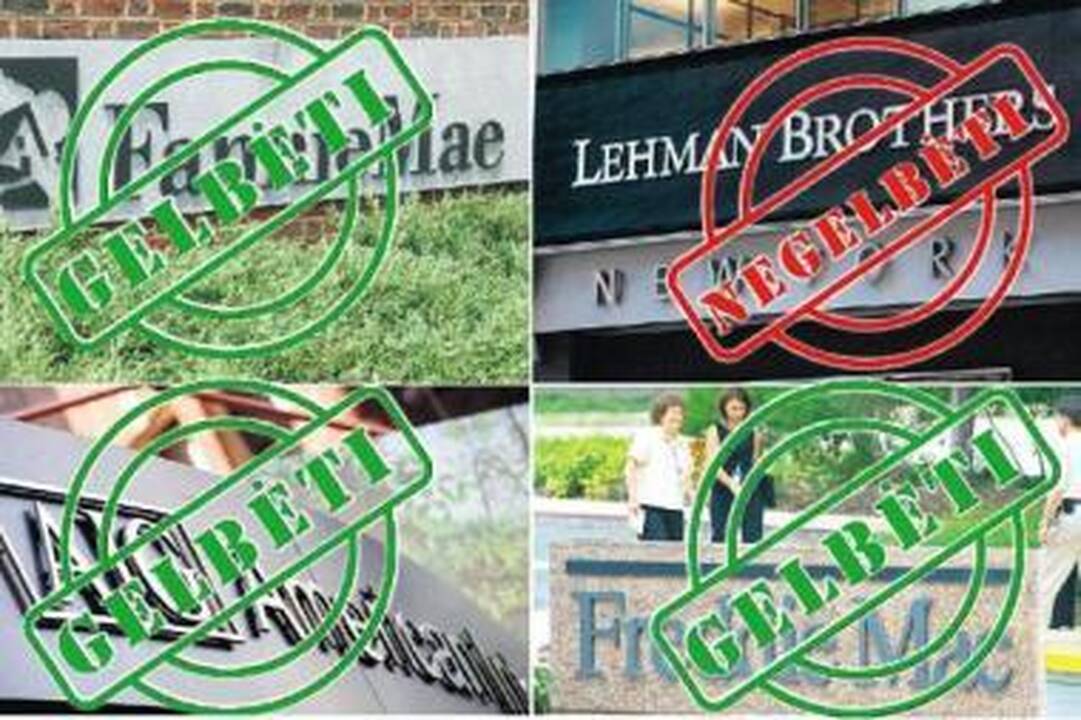

Kaip krito didieji

2008 m. rugsėjo 15 d. JAV paskelbtas investicijų banko "Lehman Brothers" bankrotas tapo apie metus brendusios finansų krizės JAV kulminacija ir sukėlė grandininę reakciją visame pasaulyje. Tai buvo didžiausias bendrovės bankrotas per visą JAV istoriją – "Lehman Brothers" turtas buvo vertinamas beveik 700 mlrd. JAV dolerių (maždaug 1 proc. viso pasaulyje sukuriamo bendrojo vidaus produkto).

Vis dėlto tokia banko valdomų aktyvų vertė egzistavo tik ataskaitose. Realybėje šis bankas turėjo tik apie 15 mlrd. JAV dolerių likvidaus turto. Todėl net ir nedideli pokyčiai finansų rinkose reiškė, kad "Lehman Brothers" turtas gali smarkiai nuvertėti ir lemti didžiulius nuostolius, kuriems padengti neužteks turimų banko lėšų. Kadangi nemažą banko investicijų dalį sudarė nekilnojamasis turtas, smarkiai kritus jo kainoms nuostoliai tapo neišvengiami.

Likus kelioms dienoms iki paskelbiant bankrotą, "Lehman Brothers" pranešė, kad vien per trečią 2008 m. ketvirtį patirs 3,9 mlrd. JAV dolerių nuostolių. Ankstesnį ketvirtį banko nuostoliai siekė 2,8 mlrd. JAV dolerių.

Tolesnį banko likimą buvo nesunku nuspėti: 158-uosius veiklos metus skaičiavusios solidžios finansų institucijos durys užsidarė visiems laikams. Šio banko žlugimas tarytum atvėrė akis – tiek Volstritas, tiek JAV valdžia pamatė, kad bankroto šešėlis krinta ant gerokai didesnio skaičiaus finansų institucijų.

Pagalbos bankas nesulaukė

Pagalbos bankas nesulaukė

Nors skęstančiam "Lehman Brothers" pagalbos ranką dar galėjo ištiesti JAV vyriausybė, ji nusprendė to nedaryti. Pirkti daug rizikingų aktyvų sukaupusio investicijų banko nesiryžo ir jo konkurentai.

Pasak ISM Vadybos ir ekonomikos universiteto studijų dekano Nerijaus Mačiulio, JAV valdžia, leidusi "Lehman Brothers" bankrutuoti, norėjo parodyti, kad sunkmečiu net ir dideliems, tačiau neatsakingai veiklą vykdžiusiems bankams užnugario nesuteiks.

Vis dėlto tokią laikyseną greitai teko keisti. Toks valdžios sprendimas išgąsdino bankus, jie visiškai sustabdė skolinimą tarpbankinėje rinkoje. Išsigando indėlininkai – šie puolė atsiimti savo pinigų iš įvairių bankų. Per dvi dienas nuo "Lehman Brothers" bankroto iš JAV bankų sistemos buvo išimta 150 mlrd. JAV dolerių.

Jau kitą dieną JAV federalinio rezervo bankas suteikė 85 mlrd. JAV dolerių paskolą finansinių priemonių draudikei AIG. Vėliau parama šiai korporacijai buvo padvigubinta. Per kelias savaites JAV vyriausybė užtikrino milijardinę pagalbą įvairiems šalies bankams.

"Tą pačią bankroto savaitę paaiškėjo, kad šio investicijų banko žlugimas ne tik palietė išvestinių finansinių priemonių rinką, bet ir paralyžiavo visą pinigų rinką bei užkirto kelią daugumai įprastai funkcionuojančių įmonių finansuoti savo kasdienę veiklą. Tai, kas sekė po šio drąsaus ir nebūtinai apgalvoto žingsnio, buvo priešinga politika. Visos Federalinės rezervų sistemos ir iždo pastangos buvo nukreiptos gelbėti finansų sistemą. Pinigai finansų ir ne tik tokioms bendrovėms buvo siūlomi įvairiausiomis formomis: superkant jų beverčius aktyvus, suteikiant garantijas, skolinant už istoriškai mažiausias palūkanas", – pasakojo N.Mačiulis.

Išsigelbėjo, bet nepasimokė

Tarptautinio valiutos fondo skaičiavimu, per įvairiausias priemones JAV finansų sistemai suteikta parama iki šiol siekė apie 9 trln. JAV dolerių. Panašių priemonių ėmėsi ir kitos išsivysčiusios bei besivystančios valstybės visame pasaulyje, o ant bedugnės krašto atsidūrusius bankus teko gelbėti Airijos, Jungtinės Karalystės, kaimynės Latvijos vyriausybėms.

Jungtinis valstybių atsakas krizei davė rezultatų, o beprecedentį nokautą patyrusi pasaulio finansų sistema sugebėjo gana greitai atsitiesti. "Akcijų, pinigų ir kapitalo rinkos rodo, kad nepraėjus nė metams po didžiausio pasaulyje bankroto, ne tik galime lengviau atsipūsti, bet ir esame pasiruošę naujai euforijos bangai", – teigė N.Mačiulis.

Ekonomistas teigė, kad tai geriausiai įrodo, jog vargu ar iš sukrėtimą patyrusios finansų sistemos buvo ko nors pasimokyta. "Dauguma didžiųjų finansų institucijų turbūt labiau nei prieš metus tiki, kad jas, patekusias į "Lehman Brothers" padėtį, pagalba pasieks akimirksniu. Kitaip sakant, sisteminė rizika nesumažėjo. Priešingai, kai kurie bankai, įsigiję bankrutavusius arba bankrutuojančius konkurentus, tapo dar didesni, išaugo rinkos koncentracija", – kalbėjo N.Mačiulis.

Reikėjo daugiau bankrotų

Žinomas JAV investuotojas Jimas Rogersas finansų dienraščiui "The Financial Times" duotame interviu teigė, kad JAV valdžios atsisakymas gelbėti "Lehman Brothers" buvo vienintelis teisingas jos žingsnis per šią krizę. Anot investuotojo, reikėjo leisti bankrutuoti dar bent dešimčiai JAV bankų, taip šios šalies finansų sistema būtų išgijusi pati.

Atsitiko priešingai: vyriausybės pagalba neleido iš rinkos iškristi prastiems žaidėjams, o jų vietą užimti sumanesniems konkurentams. J.Rogersas ironizavo, kad JAV vyriausybė šiuo metu perdalija turtą atimdama jį iš kompetentingų žmonių ir atiduodama nekompetentingiems, o šie vėl gali konkuruoti su pirmaisiais. Be to, jis įspėjo, kad dėl trilijonais dolerių skaičiuojamos paramos ekonomikai sparčiai auga JAV skola, o šios valstybės leidžiami skolos vertybiniai popieriai gali sukurti naują finansų burbulą.

Be to, J.Rogersas pastebėjo, kad šio dešimtmečio pradžioje JAV vyriausybė gelbėjo kai kuriuos alternatyvaus investavimo fondus baimindamasi grandininės bankrotų reakcijos. Esą jau tuomet bankininkai suprato, kad ištikus bėdai gali tikėtis valstybės užnugario ir norėdami greičiau ir daugiau uždirbti prisiėmė per didelę riziką.

Žada imtis priežiūros

Vis dėlto stiprinti iš klaidų mokytis nenorinčių bankininkų atsakomybės jausmą ketina pats JAV prezidentas Barackas Obama. Šios savaitės pradžioje Volstrite viešėjęs ir kalbą sakęs B.Obama pirštu grūmojo šios finansų įstaigos bankininkams. Anot jo, būtent šiems reikėtų prisiimti atsakomybę už rizikingus ir pavojų visai šalies ekonomikai keliančius veiksmus, o beatodairiškas elgesys ir nepamatuota rizika ateityje nebus toleruojama.

JAV prezidentas teigė, kad tamsiausi krizės debesys jau pradėjo sklaidytis, tačiau ekonomikai valdžios pagalbos dar reikės. Atrodo, net ir pasibaigus krizei šios valstybės valdžia neketina per toli pasitraukti nuo ekonomikoje vykstančių procesų.

Kad būtų išvengta praėjusių metų rudens įvykių, B.Obama pažadėjo imtis didžiausios finansų sistemos reformos nuo Didžiosios depresijos JAV laikų. Akylesnė finansų institucijų stebėsena turėtų būti patikėta naujai Finansų priežiūros komisijai, kuri galėtų geriau įvertinti finansų sistemoje kylančias grėsmes, pagerinti dabartinių priežiūros institucijų bendradarbiavimą.

Spekuliantų išmonė begalinė

Ekonomistas Aleksandras Vasiliauskas, Lietuvos mokslų akademijos prezidiumo narys, pripažino, kad prieš metus JAV, Jungtinės Karalystės finansų sistemos atrodė tobulas pavyzdys visam pasauliui.

"Tačiau, kaip paaiškėjo, valstybei visiškai nereguliuojant buvo sukurta finansinė piramidė, o jos griūtis sugebėjo parklupdyti viso pasaulio ekonomiką", – sakė profesorius.

Pašnekovas neslėpė esąs reguliuojamos ekonomikos šalininkas ir pritariantis Vakarų valstybių vadovų pareiškimams, kad dabartinė finansų sistema turi būti reformuota.

"Manau, kad ir valstybių kontrolė, ir tarptautinių institucijų priežiūra turi būti labai sustiprinta. Pačios finansų įstaigos, neprispaustos valstybės, vargu ar padarys ilgalaikes išvadas", – svarstė A.Vasiliauskas.

Kai kurie ekonomistai jau daug anksčiau kalbėjo apie finansinių piramidžių keliamą pavojų, tačiau jų niekas neklausė. "Dabar daugeliui atsivėrė akys, tačiau vargu ar bankininkai pasimokė, ir abejoju, ar pasimokys ateityje. Jie tebežiūri savo interesų, – vertino profesorius. – Krizė nurims, o pasaulyje greitai bus atrasti nauji produktai, "garantuojantys" didelį pelną. Ir vėl atsiras tų, kurie pirks."

Krizės ir pažadai kartojasi

Vis dėlto netrūksta abejojančių, kad įvairūs bandymai griežčiau prižiūrėti finansų sistemą neduos rezultatų. N.Mačiulis priminė vokiečių filosofo Friedricho Hegelio mintį, esą istorija ir patirtis moko, kad žmonės ir vyriausybės niekada nepasimoko iš istorijos ir nesielgia pagal jos diktuojamus principus.

"Dabar pokyčių eskalavimas persunktas politinio populizmo – pagrindinis B.Obamos žodis jo rinkimų kampanijoje buvo "pokytis". Sakymas, kad niekas nesikeis, kad reguliuoti rinkos nereikia, labai papiktintų elektoratą, kuris nori pokyčių. Tačiau vargu ar matysime daug fundamentalių, rinką transformuojančių ir ilgalaikių politinių sprendimų", – įsitikinęs ekonomistas.

Beje, pažaboti finansų institucijas JAV bandoma ne pirmą kartą. Didžiosios depresijos laikais JAV Senatas priėmė įstatymą, pavadintą Glasso–Steagallo aktu, kuris atskyrė įprastą bankininkystę nuo investicinės bankininkystės ir sumažino bankroto riziką. 1999 m. šis įstatymas atšauktas, bankams leista jungtis į didžiules finansų korporacijas.

"Vyriausybės keičiasi, evoliucionuoja ir ekonomika bei jos finansų sistema. Nereikia ilgai laukti, kad pasibaigus krizei vėl būtų galima sakyti, jog šįkart viskas klostysis kitaip. Vis dėlto pastaroji didelė finansų krizė, 1997–1998 m. palietusi daugumą pasaulio šalių, turėjo daug panašių bruožų, kaip ir dabartinė", – priminė N.Mačiulis.

Konkuruoja su Vyriausybe

Per pasaulį nusiritusi finansų krizė neaplenkė ir Lietuvos. Be to, mūsų šalyje ji sutapo ir su vietos ekonomikos perkaitimu. Nors Lietuvos Vyriausybei iki šiol nereikėjo gelbėti nė vieno šalyje veikiančio banko, gyventojams ir verslui teko susidurti su šiek tiek kitokio pobūdžio problema – visiškai sustabdytu kreditavimu.

Lietuvoje paskolų portfelis pastaraisiais metais augo įspūdingu tempu, tačiau, pasak N.Mačiulio, palyginti su kitomis Vakarų šalimis, jis nebuvo didelis. "Didesnė problema tai, kad jo augimas sustojo staiga. Deja, tai greitai palietė visas ekonomikos sritis ir galiausiai valstybės finansus", – teigė N.Mačiulis.

Už tai, kad paskolų rinka vis dar įšalusi, atsakingi ne skandinavų bankai, o Vyriausybė, kuri sėkmingai panaudoja visą laisvą kapitalą. "Bankai elgiasi racionaliai – kam skolinti verslininkui ar ūkininkui, jei galima už tokias pačias palūkanas paskolinti šalies vyriausybei? Net jei nepasitiki Lietuvos Vyriausybe, tiki, kad ES veikiausiai neleis vienai iš šalių narių bankrutuoti", – svarstė ekonomistas.

Pamokos Lietuvai

Suprantama, jog lėšų juodai dienai nesukaupusi valstybė privalo skolintis, kad galėtų vykdyti įsipareigojimus savo piliečiams. Tačiau Vyriausybės apetitas skolintiems pinigams galėjo būti ir mažesnis. Galbūt tokiu atveju nereikėtų galvoti apie papildomas priemones verslui gaivinti, nes patys bankai noriau teiktų kreditus.

"Lietuvos valdžia galėtų pasimokyti iš šios situacijos. Dar taip neseniai mūsų šalis buvo giriama už įspūdingą ekonomikos augimo tempą, tačiau tuo laikotarpiu nesugebėjome sukaupti jokių atsargų ir pasitaupyti ateičiai. Mes viską suvalgėme. Jeigu būtume sukaupę rezervą, būtume padėję ekonomikai. Taigi pagrindinė pamoka – kai geriau gyveni, turi pasidėti juodai dienai", – aiškino A.Vasiliauskas.

N.Mačiulis pabrėžė, kad valdžios galimybės kovoti su krize dažnai ribotos, todėl gyventojai neturėtų aklai tikėti vienų ar kitų politikos veikėjų pažadais šį kartą padaryti gyvenimą geresnį.

"Kol kas nė viena valstybė neparodė gero pavyzdžio, kaip galima pastebėti finansų ir kitų burbulų formavimąsi ir sėkmingai jį pažaboti. Nereikia tikėtis, kad tai gali padaryti didelės korupcijos ir prastos kompetencijos valdžia, atstovaujanti skirtingoms interesų grupėms. Netikslus burbulų gaudymas ir atžagarus jų sprogdinimas gali smarkiai sutrikdyti normalų ekonomikos vystymąsi. Svarbiausia, kad Lietuvos gyventojai ekonomines krizes ir jų aplinkybes prisimintų geriau nei politines", – teigė N.Mačiulis.

Finansų krizių padariniai

Ką tik išleistoje knygoje "Šį kartą viskas kitaip: aštuoni amžiai finansinių kvailysčių" (angl. – "This Time is Different: Eight Centuries of Financial Folly") du JAV ekonomistai Carmen Reinhert ir Kennethas Rogoffas taip pat neigia mitą, kad iš finansų krizių pasimokoma. Išanalizavę kelių šimtų metų duomenis, autoriai daro išvadą, kad maždaug nuo 1800-ųjų pasaulyje finansų krizės reguliariai kartojasi. Nors pasikeitė technologijos, gyvenimo standartai ar drabužių mados, investuotojai ir vyriausybės ir toliau lengvai įtiki tuo, kad šįkart viskas klostysis kitaip. Toks elgesys lemia nepamatuotos euforijos protrūkį, kuri vėliau visuomet virsta ašaromis.

Autorių surinkti duomenys rodo, kad ekonomikos atsigavimas po finansų krizių vidutiniškai užtrunka gerokai ilgiau, negu tikimasi. Per įprastą finansų krizę smarkiai krinta įvairių turto rūšių kainos. Per šešerius metus nuo krizės pradžios nekilnojamojo turto vertė vidutiniškai sumažėja 36 proc., o vertybiniai popieriai per pustrečių metų nuo krizės atpinga 56 proc. Nedarbo lygis per krizę vidutiniškai pakyla 7 proc. punktais ir panašus išlieka ketverius metus. Vyriausybės skola per nuosmukį išauga 86 proc., bendrasis vidaus produktas smunka 9 proc., o šiam rodikliui pasiekti prieš krizę buvusį lygį prireikia vidutiniškai dešimt metų.

Vis dėlto autoriai pripažįsta, kad vyriausybių priemonės bandant suvaldyti krizes ir tarptautinių institucijų pagalba padeda sušvelninti ir sutrumpinti ekonomikos nuosmukį. Išsivysčiusiose valstybėse po Antrojo pasaulinio karo įvykusios finansų krizės trunka du kartus trumpiau negu vidutiniškai visame pasaulyje.

Interviu

Apie pokyčius pasaulyje praėjus metams po "Lehman Brothers" bankroto kalbamės su investicijų banko "GILD Bankers" partneriu Lietuvoje Karoliu Pociumi.

– Ar, jūsų nuomone, pasaulis jau pasimokė iš finansų krizės?

– Negaliu pasakyti, kad krizės ateityje nebus, bet bent penkeriems metams į priekį pasaulis turėtų išvengti panašaus pobūdžio finansinių burbulų. Tikėtina, kad jeigu rinka vėl taip būtų išpūsta, žmonės prisimintų ir stengtųsi pristabdyti tą procesą.

– Tačiau istorija liudija, kad atmintis – neamžina. Ateityje vis tiek bus sugalvota įvairių patraukliai pateikiamų finansinių produktų.

– Ko gero, taip. Deja, finansų rinkose viena pagrindinių varomųjų jėgų yra godumas ir siekis greitai užsidirbti. Tai sukuria ir inovacijų, ir, kaip patys pamatėme, blogų dalykų.

– Galbūt pasaulio valstybės visai be reikalo skyrė milžiniškas lėšas finansų sistemai gelbėti? Ar nevertėjo leisti bankrutuoti silpniausiems rinkos dalyviams?

– Silpniausi dalyviai jau žuvo, o pinigai buvo mesti stipriausiems gelbėti. Taigi negalima sakyti, kad buvo išgelbėta tik pažeistoji finansų rinkos dalis. Iš tiesų pagalba skirta visai pasaulio finansų sistemai. "Lehman Brothers" bankrotas ir parodė, kaip vieno banko žlugimas išmušė pagrindą iš po kojų visai finansinei sistemai, kuri didžiąja dalimi yra pagrįsta finansinių institucijų pasitikėjimu viena kita. Kai to pasitikėjimo nebeliko, kilo daugybė problemų.

– Taigi jūs laikotės nuomonės, kad valstybių įgyvendintos ekonomikos skatinimo priemonės pasiteisino?

– Negaliu sakyti, kad pasiteisino. Dar anksti vertinti. Iš tiesų mes išgyvenome vieną didžiausių ekonomikos nuosmukių. Tačiau finansinės sistemos negalima atskirti nuo ekonomikos. O ji nemažai finansuojama skolintais pinigais, net keletą kartų perskolintais. To efektas finansinės sistemos rinkoje yra didžiulis, todėl naivu teigti, kad jeigu mes tuos neatsakingus bankus pamokysime, tai tuoj pat sulauksime teigiamų pokyčių. Aišku, kai kurių finansinių institucijų vadovybę vertėtų pamokyti, tačiau nereikia tikėtis, kad pasmerkę finansinę sistemą iš karto sulauksime teigiamo ekonominio efekto.

– Vadinasi, esminės permainos pasaulio finansų sistemoje nėra būtinos?

– Norim to ar nenorim, permainos ir revoliucijos vis tiek vyksta. Tikrai nesu tas, kuris kelia revoliucijos vėliavą. Bet jeigu atsiras žmonių, žinančių receptą, kurį būtų galima šiandien pritaikyti, jų balsas galbūt bus išgirstas ir pokyčiai įgyvendinti. Tačiau nepamirškime, kad revoliucijos dažnai būna labai destruktyvios. Didelis klausimas, ar pasauliui reikia dar kokius penkerius metus truksiančios destrukcijos.

– Tarp balsų, skelbiančių, kad blogiausi laikai – jau praeityje, pasigirsta nuomonių, jog šių metų pabaigoje ar kitų pradžioje, kai tik baigsis valstybių skiriama finansinė parama, pasaulio ekonomikos laukia dar vienas smūgis. Kuriai pusei jūs pritartumėt?

– Prognozuoti labai nepalanku, bet norėčiau tikėti, kad sunkiausią etapą jau įveikėme. Tačiau yra požymių, kad gali kilti ir daugiau problemų. Valstybės dar turi išteklių ekonomikai stimuliuoti, tačiau jie nėra begaliniai. Ir efektas iš dalies yra pagrįstas pasitikėjimu tų priemonių veiksmingumu. Jeigu rinka stimuliuojama, atsiranda optimizmo, nes finansų rinkų dalyviai ir ekspertai tiki, kad stimulas duos ilgalaikį efektą. Kol kas priemonės atrodo pagrįstai proporcingos tam efektui, kurio sulaukėme, tačiau tas balansas labai trapus.

Šiuo metu nemažai baimių kyla dėl Kinijos – jos eksportas neatsigauna taip sparčiai, kaip tikėtasi, todėl šalis gali nustoti pirkti žaliavas. Jeigu taip įvyks, vėl žemyn pakryps žaliavų, o paskui – ir akcijų rinkos. Šiuo metu susidaro įspūdis, kad finansų rinkos dar yra psichologiškai nestabilios. Tam įtakos turi ir daugybė aplink plintančių informacinių šiukšlių.

– O kalbant apie Lietuvą, ar dabar galima pasakyti, kad mūsų šalyje krizė nebūtų buvusi tokia sunki, jeigu ne įvykiai JAV?

– Lietuvoje krizę lėmė du esminiai efektai – pučiant burbulą ir jį sprogdinant. Vietos rinkoje buvo kreditinių išteklių perteklius, tačiau ir jis neatsirado iš nieko. Buvo galimybė pumpuoti pigius pinigus iš dalies ir dėl didesnės jų pasiūlos. Negalime sakyti, kad mūsų bankai buvo blogi ir mus nuskriaudė – tokia buvo pasaulinė tendencija. Tačiau negalime sakyti, kad įvykiai JAV Lietuvai visiškai neturėjo įtakos tiek iš pradžių pumpuojant į ekonomiką pinigus, tiek vėliau juos atitraukiant.

– Ar šiuo metu spaudimas Lietuvos komerciniams bankams jau atslūgo ir jiems nebekyla jokių grėsmių?

– Kai kurie bankai ėmė stiprinti kapitalą – tai rodo, kad problemos buvo gana rimtos, ir be akcininkų pinigų jie būtų neišsivertę. Šiuo metu bankų veiklos stabilumas didesnių abejonių nekelia, o kapitalo rodikliai net geresni nei anksčiau. Tačiau bankas pinigus perskolina keletą kartų. Tad bankrutuojant įmonėms atsiranda itin daug nemokių klientų, tos skolos, kurios buvo pagrindas skolinti toliau, tokios nebebus. Neteisinga manyti, kad bankas, atgavęs paskolą, gali ją perskolinti kitam klientui, nes nebėra tikras, ar grįš kitos jo išduotos paskolos. Mažėjant gerosioms paskolos, mažėja nuosavo kapitalo dalis, atsiranda papildomų lėšų poreikis.

Taigi sakyčiau, kad šalies bankai yra stabilūs, tačiau akivaizdu, jog jie negali skolinti tiek, kiek visi norėtume. Tai mes jau pajutome.

Naujausi komentarai